Scurt istoric. În Evul Mediu, dezvoltarea comerţului în oraşelele-state italiene a condus la apariţia unui sistem complex de evidenţă. În 1494, călugărul franciscan Luca Paciolo, cunoscut și ca Părintele Luca dal Borgo, a publicat un tratat de matematică “Summa de Arithmetica, Geometria, Proportione et Proprotionalita” care cuprindea şi un capitol despre practicile negustorului veneţian ale epocii “Tractatus particularis de computis et scripturis” (Tratat particular despre conturi și înregistrări), în care este descrisă şi metoda contabilităţii în partidă dublă. Paciolo nu a pretins că a inventat contabilitatea în partidă dublă, dar această parte a cărţii sale a fost tradusă în multe limbi, contabilitatea în partidă dublă fiind denumită “metoda italiană”, de aceea o mare parte a vocabularului contabil provine din limba italiană: casă, bancă, capital, jurnal, cont, debit, credit, bilanţ etc.

Profesia contabilă liberală s-a dezvoltat mult mai târziu, în secolul al XVIII-lea, odată cu crearea primului corp al contabililor în Marea Britanie (Institutul Scoţian al Contabililor Autorizaţi, în 1854). Tehnica partidei duble nu s-a schimbat semnificativ de-a lungul timpului. S-a modificat însă perspectiva asupra obiectului, scopului şi conţinutului raportărilor contabile: de la simpla evidenţă a averii negustorului şi a afacerilor lui, prin implicaţiile sale sociale, contabilitatea s-a transformat într-un sistem informaţional pe care îl cunoastem astăzi şi care este încă într-o continuă evoluţie datorită condiţiilor tehnologice tot mai avansate.

Principiile şi metodele contabile nu diferă mult de la o ţară la alta, şi urmează toate un cadru general comun. La noi în țară, contabilitatea este definită şi descrisă prin Legea Contabilităţii 82/1991, şi suplimentată de încă câteva legi şi Ordonanţe ale Ministerului Finanţelor. Definiția contabilităţii în România:

ART. 2. alin (1) Contabilitatea, ca activitate specializată în măsurarea, evaluarea, cunoaşterea, gestiunea şi controlul activelor, datoriilor şi capitalurilor proprii, precum şi a rezultatelor obţinute din activitatea persoanelor juridice şi fizice prevăzute la art. 1 trebuie să asigure înregistrarea cronologică şi sistematică, prelucrarea, publicarea şi păstrarea informaţiilor cu privire la poziţia financiară, performanţa financiară şi fluxurile de trezorerie, atât pentru cerinţele interne ale acestora, cât şi în relaţiile cu investitorii prezenţi şi potenţiali, creditorii financiari şi comerciali, clienţii, instituţiile publice şi alţi utilizatori.

Obiectul contabilității

Obiectul contabilităţii financiare a entităţilor economice îl formează: patrimoniul, rezultatele financiare şi elementele extrapatrimoniale.

Funcțiile contabilității

Funcția de înregistrare și prelucrare a datelor constă în consemnarea, potrivit unor principii și reguli proprii, a proceselor și fenomenelor economice ce apar în cadrul unităților patrimoniale și se pot exprima valoric.

Funcția de informare constă în furnizarea de informații privind structura și dinamica patrimoniului, a situației financiare și rezultatelor obținute în scopul fundamentării deciziilor. Contabilitatea are o funcție de informare internă (pentru conducerea unității) și o funcție de informare externă (a terților).

Funcția de control gestionar constă în verificarea cu ajutorul informațiilor contabile a modului de păstrare și utilizare a valorilor materiale și bănești, de gospodărire a resurselor, controlul respectării disciplinei financiare etc.

Funcția juridică - datele furnizate de contabilitate și documentele de evidență servesc ca mijloc de probă în justiție, pentru a dovedi realitatea unor operații economice și a stabili răspunderea patrimonială pentru pagubele produse.

Funcția previzională - informațiile contabile aferente unei perioade deja încheiate pot fi folosite pentru determinarea tendințelor de evoluție a fenomenelor și proceselor economice viitoare.

Forme de organizare contabilă

Contabilitatea întreprinderii (firmei, companiei) se organizează la nivelul entităţilor care produc bunuri, execută lucrări, prestează servicii, dar și al instituțiilor, băncilor, societăților de asigurare și, în general, al oricărei persoane juridice, evident, în forme complexe sau simplificate, în funcție de mărimea și profilul operatorului. În consecință, oricare ar fi acestea, contabilitatea modernă este organizată pe două paliere:

- contabilitatea financiară care presupune urmărirea, controlul și prezentarea fidelă a patrimoniului, în ansamblu și pe structură, a situației financiare și rezultatului exercițiului, prin intermediul documentelor de sinteză, în scopul furnizării informațiilor necesare elaborării deciziilor economice. Are un caracter unitar pentru toți agenții economici, se organizează pe baza unor norme elaborate de autorități.

- contabilitatea internă de gestiune (numită și analitica sau managerială) are ca scop urmărirea în detaliu a gestiunii interne a unității, calcularea costurilor de producție, de achiziţii, de transfer, de vânzare; stabilirea rentabilității pe produse, lucrări, servicii, întocmirea bugetelor pe feluri de activități, furnizarea de informații necesare în procesul decizional. Pentru a citi mai multe despre contabilitatea managerială, mergeţi aici.

Contabilitatea financiară

Contabilitatea financiară descrie circuitul patrimonial al entităţii luat în totalitatea şi structuralitatea sa. Obiectivul său principal îl constituie furnizarea de informaţii sintetice privind poziţia financiară, performanţele şi modificările poziţiei financiare. Informaţia contabilă, pe lângă o utilizare internă de catre management, este destinată utilizatorilor externi definiți de: investitorii de capital, bancherii, angajații, furnizorii, clienții, guvernul și instituțiile sale, precum și publicul.

Servicii contabilitate

Pentru că tot avem obligația ținerii evidenței contabile sub formă corectă din punct de vedere al evenimentelor, actelor justificative și cronologiei, putem beneficia de aceste informații pentru a lua decizii potrivite dezvoltării afacerii. Un manager performant știe că nevoia de informații corecte și concrete pot fi oferite doar de contabilitatea financiară. Un expert contabil va știi să vă expună avantajele folosirii acestor informații și să vă pună în temă cu dezavantajele ce pot interveni dacă nu folosiți aceste informații în administrarea afacerii de care vă ocupați.

Contabilitatea finaciară se împarte, în funcție de natura operației economice în mai multe categorii. Acestea reprezintă, de fapt și lista de servicii oferite de noi.

Pentru tarifele uzuale folosite de noi pentru servicii contabilitate va rugăm să accesați pagina de calculator tarife contabilitate.

contabilitatea primară

Dincolo de stricta îndosariere sau urmărire a logicii informației financiare, contabilitatea primară se referă, de asemenea, la verificarea completării legale a tuturor documentelor contabile justificative și nu în ultimul rând, la gestionarea acestora în strânsă legătură cu departamentul financiar-contabil, din punctul de vedere al fluxului intern și extern.

Contabilitatea primară trebuie să asigure prima verificare asupra corectitudinii înregistrărilor în documentele justificative atât în ce privește forma cât și în ce privește conținutul. Omiterea unui singur element de formă sau de conținut obligatoriu poate duce la anularea tranzacției sau anularea deductibilității tranzacției din punct de vedere fiscal. Dată fiind natura profesiei, contabilul primar trebuie să fie în permanentă legătură cu un expert contabil verificator sau cu o altă persoană profesionistă. Recomandăm acest mod de operare din pricina modificărilor foarte frecvente ale legislației care reglementează acest domeniu de activitate.

La o privire de ansamblu, un contabil primar se îngrijește de următoarele sarcini:

- Întocmește, completează, înregistrează, îndosariază documentele care constituie baza înregistrărilor contabile, și asigură circulația lor rațională;

- Ţine evidenţa cronologică a facturilor/chitantelor emise și stabilește împreună cu Administratorul protocolul de numerotare a documentelor;

- Preia și verifică documentele contabile generate de departamentele comerciale;

- Întocmirea facturilor care trebuie emise de către client;

- Ține contabilitatea registrului de casă;

- Ține contabilitatea notelor de intrare-receptie;

- Întocmirea Raportului de gestiune al stocurilor

- Întocmirea deconturile pentru deplasări;

- Întocmirea deconturilor de cheltuieli;

- Întocmirea de dispoziții de plată/încasare către casierie;

- Completarea de chitanțe, cecuri, ordine de plată, foi de vărsământ;

- Întocmește pontajele și actele necesare calculării salariilor (acte adiționale, liste avans, liste prime, concedii medicale, etc);

- Meține la zi evidența intrărilor, se asigură că documentele specifice sunt întocmite corect și la timp;

- Gestionează și verifică stocurile;

- Ține evidenţa facturilor neîncasate;

- Verifică soldurile din contabilitate cu cele ale furnizorilor;

- Verifică soldurile din contabilitate cu cele ale clienţilor;

- Verifică corespondenţa soldurilor bancare cu cele înscrise în extrasele de cont;

- Demarează procesul de recuperare a creanţelor de la clienţi.

contabilitatea activelor imobilizate

Activele imobilizate sunt active deținute pe o perioadă mai mare de un an, generatoare de beneficii economice viitoare. Acestea sunt împărțite în trei categorii:

- imobilizări corporale - sunt bunuri tangibile de folosință îndelungată (terenuri, construcții, instalații, mașini, utilaje, mobilier, aparatură birotică etc);

- imobilizări necorporale - sunt active identificabile, nemonetare și fără suport material (cheltuieli de constituire, cheltuieli dezvoltare, concesiuni, brevete, licențe, mărci de fabricație, mărci comerciale, programe informatice etc);

- imobilizări financiare - sunt investiții financiare care cuprind acțiuni și alte titluri cumpărate și deținute pe termen lung, precum și creanțe imobilizate, cum ar fi împrumuturi și garanții acordate pe termen lung.

Serviciile ce sunt asociate acestui domeniu sunt:

- calcul de amortizare

- întocmirea registrului mijloacelor fixe

- calcul valoare reziduală

- evaluare inițiala, calcul reevaluare și ajustări de valoare

- leasing financiar

contabilitatea activelor circulante

Un activ circulant reprezintă acel activ care este achiziționat sau produs pentru consum propriu sau în scopul comercializării și se așteaptă să fie realizat în termen de 12 luni de la încheierea exercițiului financiar. Poate avea următoarele forme: creanțe aferente ciclului de exploatare, elemente de trezorerie sau echivalente de trezeorerie.

Exemple:

- stocuri - active circulante sau produse pentru consum propriu sau în scopul comercializării (mărfuri, materii prime, materiale consumabile, obiecte de inventar, produse finite, producție în curs de execuție, ambalaje, stocuri aflate la terți, animale)

- investiții financiare pe termen scurt

- disponibilități bănești în bancă sau numerar

- avansuri de trezorerie

- creanțe

Serviciile ce sunt asociate acestui domeniu sunt:

- evaluarea stocurilor (la intrarea în patrimoniu prin calculrea costului de achiziție sau a costului de producție, la închiderea exercițiului financiar prin calcularea valorii inventar și la ieșirea din patrimoniu prin calcularea valorii prin metodele costului mediu ponderat, FIFO sau LIFO)

- evaluarea stocurilor la prețul standar sau la preț cu amănuntul

- consultanță în privința întocmirii corecte a documentelor de gestiune

- organizarea contabilității analitice a stocurilor prin metoda cantitativ-valorică, global valorică

- organizarea contabilității sintetice a stocurilor prin metoda inventarului permanent sau intermitent

- calcularea prețului de vânzare cu amănuntul

- inregistrarea diferențelor de inventar în urma inventarierii periodice a stocurilor

- operațiuni specifice investițiilor financiare pe termen scurt

- operațiuni specifice fluxurilor de trezorerie

contabilitatea terților

Terții sunt toate persoanele fizice sau juridice cu care interacționează entitatea în derularea activității: furnizori, clienți, salariați, asociați, bugetul de stat, creditori diverși sau debitori diverși. Prin realizarea de relații comerciale cu aceștia se crează datorii și creanțe.

Datoriile sunt surse externe de finanțare puse la dispoziția entitatii de către creditori. Creditorul este persoana care a avansat o valoare economică și urmează să primească un echivalent valoric sau o contraprestație. Datoriile sunt reflectate în contabilitate din momentul creării angajamentelor până în momentul stingerii (plății) lor.

Creanțele sunt drepturi cuvenite creditorilor de a pretinde de la debitori anumite sume de bani, bunuri sau servicii. Debitorul este persoana care a primit o valoare economică și urmează să dea un echivalent valoric sau o contraprestație. Creanțele se reflectă în contabilitate din momentul creării dreptului față de terți până în momentul stingerii (încasării) lor.

Serviciile ce sunt asociate acestui domeniu sunt:

- operațiuni specifice decontărilor cu clienți sau furnizorii (calcularea reducerilor comerciale și înregistrarea lor corectă, înregistrarea efectelor de plătit/primit, a facturilor nesosite, avansurilor)

- operațiuni specifice clienților incerți sau în litigiu

- operațiuni externe (importuri, operațiuni intracomunitare)

- operațiuni specifice decontărilor cu personalul (întocmirea statelor de salarii, calcularea sporurilor, indemnizațiilor pentru concediile de odihnă sau de maternitate, avantajelor în natură, rețineri salariale)

- transmiterea modificărilor contractelor de muncă în REVISAL

- operațiuni specifice decontărilor cu bugetele de stat (calculul impozitului pe profit sau venit, tva, contribuțiilor aferente salariilor, taxelor vamale, accizelor, devidendelor)

- operațiuni specifice decontărilor cu entitățile din cadrul grupului

- operațiuni specifice decontărilor cu asociații

- operațiuni specifice decontărilor cu debitori sau creditori diverși

contabilitatea împrumuturilor și datoriilor asimilate

Creditele sunt sume împrumutate de către bănci, sau alte entități, persoanelor fizice sau juridice și care trebuie rambursate la un anumit termen numit scadență. Creditele bancare sunt purtătoare de dobânzi și pot fi pe termen scurt sau lung (mai mult de 5 ani). Operațiunile specifice creditelor bancare, datorită intervalului mare de timp pe care se extind, poate fi uneori neglijată și duce la denaturări în averea societății. De acea trebuie avut grijă ca aceste elemente să fie tratate cu profesionalism.

Acțiunile unei societăți comerciale pot fi cumpărate de către o altă entitate sub formă de titluri imobilizate. Societatea care a cumpărat titlurile poate acorda societății care le-a emis ajutoare financiare sub formă de împrumuturi în condiții avantajoase. Pentru societatea care acordă împrumutul, aceste sume reprezintă creanțe imobilizate și se contabilizează ca imobilizări financiare. Pentru societatea care beneficiază de împrumut, aceste sume reprezintă datorii ce privesc imobilizările financiare.

contabilitatea ajustărilor, provizioanelor și subvențiilor

Prin aplicarea principiilor contabile generale, al prudenței, al independenței exercițiilor finaciare și continuității activității, o societate, trebuie să efectueze corecții (ajustări provizorii) când constată o depreciere sau pierdere de valoare reversibilă a elementelor de activ (imobilizări, stocuri, creanțe, intrumente din trezorerie); să constituie provizioane în cazul în care există datorii identificate în acest sens (litigii, garanții acordate clienților, pensii private); să recunoască subvențiile primite, drept venituri ale perioadei corespunzatoare.

Aceste tipuri de operațiuni specifice sunt întreprinse de obicei de către firma de contabilitate, la finele exercițiului financiar în conformitate cu legislația în vigoare și cu consultarea conducerii societății. În continuare sunt prezentate cele mai întâlnite tipuri de operațiuni.

Ajustările de valoare

Ajustările de valoare pentru deprecierea activelor imobilizate reprezintă echivalentul valoric al deprecierilor cu caracter reversibil. Acestea se constituie, de obicei, la sfârșitul exercițiului financiar, când, în urma inventarierii, se constată deprecieri reversibile ale activelor imobilizate neamortizabile: terenuri și imobilizări financiare. Mărimea acestor ajustări se stabilește prin diferența dintre valoarea de intrare (mai mare) și valoarea actuală (mai mică). Pentru activele imobilizate amortizabile se calculează ajustări atunci când, la inventariere, s-au constat diferențe în minus între valoarea contabilă netă (mai mare) și valoarea de inventar (mai mică). Ajustările pentru depreciere sunt consecința realizării principiului prudenței și al independenței exercițiului financiar.

Ajustările pentru deprecierea stocurilor reprezintă coreții generate de scăderea conjuncturală a valorii acestora. Ajustările se constituie la nivelul diferențelor dintre valoarea actuală (mai mică) a stocurilor stabilită la inventariere și valoarea contabilă (mai mare).

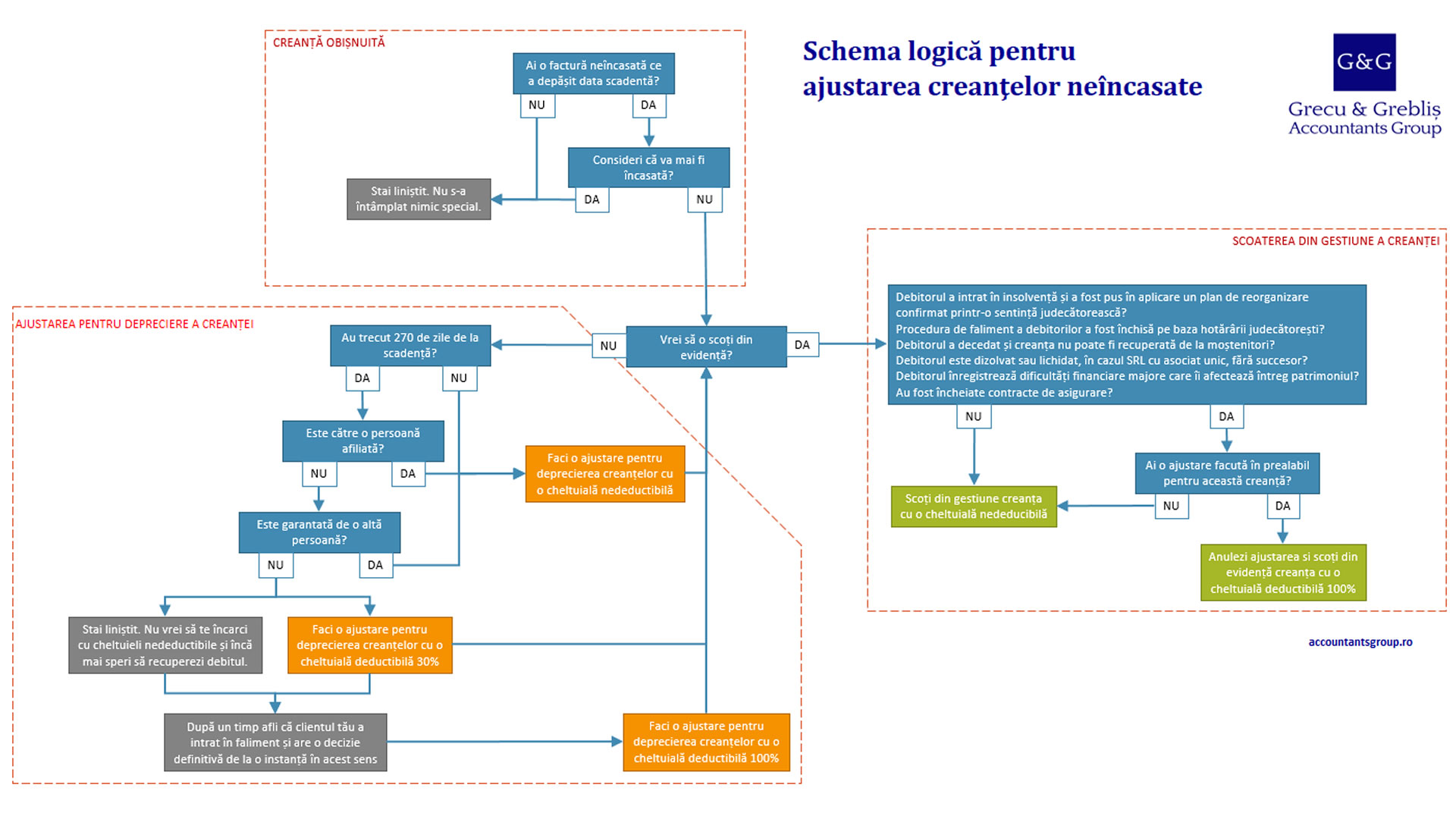

Ajustările pentru deprecierea creanțelor apar atunci când există riscul neîncasării totale sau parțiale a creanțelor de la clienții aflati în stare de insolvabilitate, faliment sau disparție, sau uneori chiar și după depășirea scadenței. Acestea pot fi reversibile, caz în care sunt reclasificate în contul de clienți incerți, sau ireversibile, când este necesară scoaterea din evidență a creanțelor și înregistrarea lor ca pierdere, în acest caz intrând în discuție deductibilitatea operațiunii.

Ajustărilor pentru pierderea de valoarea a conturilor de trezorerie se constituie în cazul în care , la inventarierea de la sfârșitul exercițiului financiar, se constată că valoarea de piaţă a investiţiilor pe termen scurt este inferioară valorii de cumpărare a acestora.

Provizioane

Provizionul sunt o datorie cu exigibilitate sau cu valoare incertă ce este recunoscut dacă îndeplineşte următoarele condiți:

- entitatea are o obligație curentă generată de un eveniment anterior;

- pentru onorarea obligaţiei respective este probabil necesară o ieşire de resurse;

- valoarea obligaţiei poate fi estimată în mod credibil.

Provizioanele se constituie pe seama cheltuielilor de exploatare. Ele trebuie revizuite la data fiecarui final de exercițiu financiar și ajustate prin majorare sau diminuare, pentru a reflecta cea mai bună estimare curentă.

Tipuri de provizioane:

- Provizioane pentru litigii – se constituie pentru litigiile aflate în curs la nivelul sumelor diputate;

- Provizioane pentru garanţii acordate clienţilor – pentru bunurile livrate, lucrările executate şi serviciile prestate, pentru care s-au acordat garanții în perioada următoare, valoare fiind stabilită la nivelul cotelor stipulate în contract sau a unui procent istoric;

- Provizioane pentru restructurare – la vânzarea sau încetarea activității unei părți a afacerii, la închiderea unor sedii, în cazul modificării în structura conducerii sau a reorganizării semnificative a entității;

- Provizioane pentru pensii și obligații similare;

- Provizioane pentru impozite – se constituie pentru impozite, amenzi, majorări de plată datorate bugetului de stat, în cazul în care sumele nu apar reflectate în situațiile financiare ca datorie, din anumite situații conjuncturale în relația cu statul.

Subvenţii

Subvenţiile sunt sume primite cu titlu gratuit, nerambursabile şi nepurtătoare de dobânzi, care pot fi clasificate subvenții aferente activelor sau aferente veniturilor.

Subvenţiile aferente activelor sunt sume primite gratuit, cu îndeplinirea condiţiei principale ca entitatea beneficiară să cumpere, să construiască sau să achiziţioneze active imobilizate.

Subvenţiile aferente veniturilor cuprind toate celelalte subvenții decât cele pentru active, ca de exemplu, acoperirea diferențelor de preț la anumite bunuri şi servicii (de obicei în agricultură) sau subvenționarea costurilor cu angajarea studenților sau șomerilor.

contabilitatea capitalurilor proprii

Capitalurile proprii reprezintă dreptul titularilor de patrimoniu (acționari/asociați) asupra activelor unei entități, după deducerea tuturor datoriilor. Se constituie din aportul proprietarilor, din profit și din alte surse proprii, conform relației:

Capitaluri Proprii = Active - Datorii

In contabilitatea financiară, capitalurile proprii se structurează în două categorii:

- Capital propriu nominalizat: capital social

- Capitaluri proprii nenominalizate: prime de capital, rezerve, rezultatul exercițiului și rezultatul reportat

Capitalul social exprimă valoarea totală a aporturilor subscrise/depuse de acționari/asociați. Se poate majora cu aporturi în natură sau numerar, prin încorporarea rezervelor și profiturilor. Uneori se micșorează ca urmare a retragerii unor asociați, acoperirea pierderilor din anii precedenți, redimensionarea capitalului în funcție de volumul activității. Capitalul social este divizat, conform actului constitutiv al societatii, în acțiuni la societățile pe acțiuni (SA) și în părți sociale la societățile cu răspundere limitată (SRL).

Primele de capital reprezintă suplimentul de aport neîncorporat în capitalul social. În funcție de modul de constituire aceastea se grupează:

- prime de emisiune - se determină prin diferența dintre valoarea de emisiune (de vânzare) a noilor acțiuni sau părți sociale (mai mare) și valoarea nominală a acestora (mai mică)

- prime de fuziune/divizare - se calculează ca diferență între valoarea bunurilor primite prin fuziune/divizare și suma cu care a crescut capitalul social

- primele de aport - corespund diferenței dintre valoarea bunurilor aportate și valoarea nominală a acțiunilor/părților sociale atribuite în schimbul contribuției.

- primele de conversie - se stabilesc cu ocazia conversiei datoriilor în acțiuni.

Rezervele reprezintă, în general, profituri capitalizate în mod durabil de către entitate, dar și din prime de capital și rezerve din reevaluare. Rezervele consolidează baza materială a societății, sporind capacitatea acesteia de a faca față unor conjuncturi nefavorabile. Tipuri de rezerve:

- rezerve legale - se constituie conform legii, anual în procent de cel puțin 5% din profitul societății, până la nivelul a 20% din capitalul social. Sunt utilizate pentru acoperirea pierderilor sau sunt distribuite sub orice formă;

- rezerve din reevaluare - reprezintă plusurile sau minusurile de valoare rezultate din reevaluarea activelor, de regulă, a imobilizărilor corporale, și sunt calculate ca și diferență între valoarea justă (valoarea actuală, determinată de profesioniști autorizați în evaluare) și cea contabilă netă (valoare contabilă diminuată cu amortizarea și ajustările pentru depreciere aferente);

- rezerve din surplusul realizat din rezerve din reevaluare - se constituie pe măsura amortizării activelor reevaluate sau în momentul vânzării sau casării acestora;

- rezerve statutare - sunt constituite din profitul net și se utilizează pentru acoperirea pierderilor, finanțarea investițiilor sau pentru majorarea capitalului social, acestea fiind impozabile în momentul distribuirii;

- alte rezerve - sunt constituite din profitul net, în baza Hotărârii Adunarii Generale a Asociaților, și se utilizează pentru acoperirea pierderilor, finanțarea investițiilor, distribuirea dividendelor în exercițiile financiare încheiate cu pierderi sau pentru majorarea capitalului social.

Acțiunile proprii sunt acele acțiuni răscumpărate cu scopul de a:

- reduce capitalul social prin anularea acțiunilor proprii răscumparate;

- cesiona către personalul societății a unui număr de acțiuni proprii;

- regulariza cursul acțiunilor pe piața bursieră.

Rezultatul exercițiului reprezintă diferența dintre venituri și cheltuieli, care poate avea formă de profit sau pierdere. Reprezintă soldul final al contului 121 "Profit și Pierdere".

Rezultatul reportat reprezintă profitul nerepartizat sau pierderea neacoperită din exercițiile financiare precendente, ce urmează a se repartiza pe destinații sau acoperi în exercițiile următoare.

contabilitatea cheltuielilor și a veniturilor

Contabilitatea cheltuielilor și a veniturilor dupa natură

Structurarea cheltuielilor și a veniturilor în contabilitatea financiară românească se face după natura activităților care le-au generat:

- cheltuieli și venituri de exploatare - generate de activități desfășurate în cadrul obiectului de activitate al entității, și alte activități conexe acestora;

- cheltuieli și venituri financiare - generate de activități de natură financiară precum: diferențe de curs valutar, dobânzi, din investiții financiare;

- cheltuieli și venituri extraordinare - rezultate din evenimente sau tranzacții care se referă la calamități și alte evenimente extraordinare;

- cheltuieli și venituri privind amortizările și provizioanele;

- cheltuieli cu impozitele

La sfâșitul fiecărei perioade, soldurile conturilor de cheltuieli și venituri se soldează, sumele fiind transferate în contul 121 "Profit și Pierdere".

O buna organizare a cheltuielilor și a veniturilor este foarte importantă în reflectarea cât mai reală și relevantă a activității specifice fiecărei societăți în parte. Astfel se evidențiază urmatoarele obiective care trebuie luate în considerare:

- fundamentarea cheltuielilor și veniturilor în bugetul de venituri și cheltuieli pe baza informațiilor din exercițiul precedent și a obiectivelor din perioada curentă;

- separarea cheltuielilor și a veniturilor din perioada curentă față de cele aferente perioadei viitoare;

- gruparea cheltuielilor și a veniturilor dupa natura lor economică.

Contabilitatea cheltuielilor și a veniturilor dupa destinație

Deseori organizarea cheltuielior și a veniturilor după natura activității nu este suficientă pentru luarea unei decizii manageriale spre influențarea activității viitoare a companiei. De multe ori este necesară organizarea cheltuielior și a veniturilor și după destinație, pentru a măsura performanța centrelor de profit, departamentelor sau funcțiunilor din societate. Astfel pentru a veni în sprijinul conducerii, putem crea un model de conturi specifice după activitatea și organigrama firmei și să-l implementăm împreună cu conducerea societății. Astfel orice cheltuială sau venit va fi inregistrat în mod paralel atât după natură, în funcție de reglementările legale (exploatare, financiare, extraordinare), cât și după destinație (centre de profit, departamente, cheltuieli directe, indirecte, fixe sau variabile). La finalul fiecărei perioade va rezulta un cont de profit și pierdere după natură și unul după destinație, sau un mix între ele, pentru o imagine cât mai reală și pertinentă în evaluarea performanței și luarea unei decizii imediate sau strategice.

situațiile financiare anuale

La finele fiecărui exercițiu financiar, lucrările curente de contabilitate trebuie sintetizate într-un set de rapoarte care să ofere o imagine fidelă asupra poziției financiare și a performanței activității, în perioada respectivă, cu scopul utilizării de către personele interesate, în vederea fundamentării unor decizii economice. Aceste docuemnte de sinteză contabilă, sunt situațiile financiare anuale, cuprinse din:

- Bilanț - componenta de bază a situațiilor financiare prin care se reprezintă ansamblul elementelor de activ, datorii și capital propriu ale entității la sfarșitul exercițiului, în cazul fuziunii, divizării sau încetării activității;

- Contul de profit și pierdere - detaliază modul în care s-a generat razulatul exercițiului;

- Date informative - conține informații detaliate despre elementele cuprinse în Bilanț sau Contul de Profit și Pierdere;

- Situația activelor imobilizate - cuprinde o prezentare a soldurilor inițiale, finale și modificările din cursul exercițiului financiar, aferente fiecărui element al imobilizărilor corporale, necorporale și financiare;

- Note explicative la situatiile financiare anuale - conțin informații suplimentare, relevante pentru utilizatori, necuprinse în cadrul celorlalte formulare;

- Situația modificărilor capitalurilor proprii - cuprinde o prezentare a soldurilor inițiale, finale și modificările din cursul exercițiului financiar, aferente fiecărui element al capitalurilor proprii;

- Situația fluxurilor de trezorerie - reflectă cresterea sau descresterea netă a disponibilităților bănești în cursul exercițiului financiar.

Structura situațiilor financiare anuale diferă în funcție de mărimea societăților care le intocmesc, conform OMFP 1802/2014. la pct. 9 alin. 2, unde se prevede ca entităţile se grupează în trei categorii: microentităţi, entităţi mici, entităţi mijlocii şi mari. In functie de mărimea lor, acestea vor depune un set diferit de acte, cu cat mai dezvoltata societatea, cu atat mai multe informații devin obligatorii:

- microentitățile vor depune: bilanţ prescurtat, contul prescurtat de profit şi pierdere, date informative, situaţia activelor imobilizate;

- entitățile mici vor depune: bilanţ prescurtat, contul prescurtat de profit şi pierdere, date informative, situaţia activelor imobilizate, note explicative la situaţiile financiare anuale și opţional, situaţia modificărilor capitalului propriu şi/sau situaţia fluxurilor de trezorerie;

- entitățile mijlocii și mari vor depune: bilanţ prescurtat, contul prescurtat de profit şi pierdere, date informative, situaţia activelor imobilizate, note explicative la situaţiile financiare anuale, situaţia modificărilor capitalului propriu şi situaţia fluxurilor de trezorerie;

Întocmirea și lucrările premergătoare întocmirii situațiilor financiare anuale, reprezinta un proces complex, care se concretizează într-o succesiune de servicii pe care noi le efectuăm:

- verificarea înregistrării corecte în conturi a tuturor operațiilor;

- verificarea concordanței dintre contabilitate și evidența operativă, dintre contabilitatea sintetică și cea analitică;

- efectuarea operațiunilor de delimitare în timp și după natură a cheltuielilor și veniturilor;

- întocmirea balanței de verificare provizorii, înainte de inventariere;

- inventarierea generala a patrimoniului;

- determinarea rezultatului exercițiului financiar;

- stabilirea rulajelor lunare în registrul jurnal și în cartea mare;

- întocmirea balanței de verificare definitive;

- întocmirea situațiilor financiare anuale.